Един от двигателите у нас бяха активите под формата на застрахователни и пенсионни фондове, който отбеляза стабилен ръст от 13,0%, подхранван от нарастващия дял на свежите спестявания в размер на 1,4 млрд. евро. Това е с 34% повече спрямо предходната година.

По-голямата част от свежите спестявания обаче се озоваха в банкови депозити (3 млрд. евро), увеличавайки тeзи активи с 9,8%. Ценните книжа, от друга страна, отбелязват ръст с едва 2,2% през 2021 г., доста под дългосрочната средна стойност от 6,0%. Освен колебливия български фондов пазар, това се дължи и на слабите приходи в държавата от едва 0,5 млрд. евро (-75% спрямо 2020 г.). Независимо от това, активите от ценни книжа, включително капитала от нетъргуемите акции и дялове на компаниите, остава най-популярен в България с 45% дял в портфейла, следван от банкови депозити (36%) и активи на застрахователни и пенсионни фондове (12%).

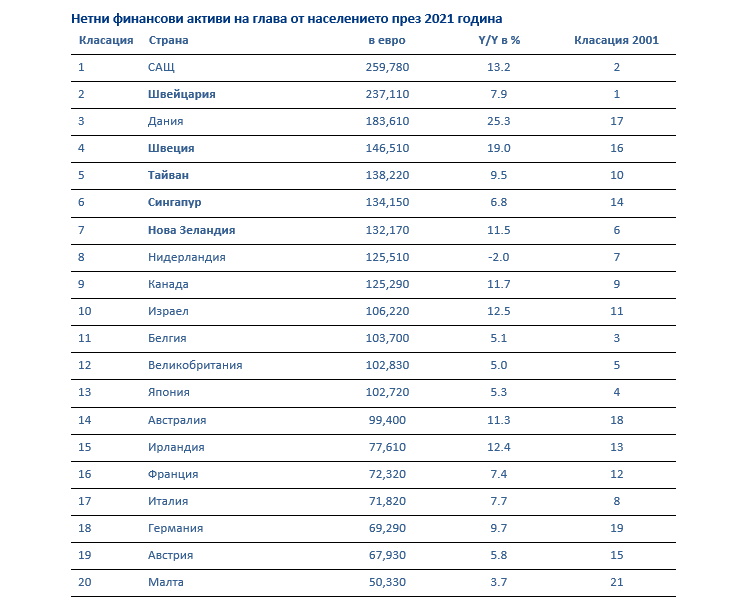

Обръщайки поглед към растежа на дълга у нас, през 2021 г. той се повиши допълнително до 10,8%, което е повече от два пъти от дългосрочната средна стойност (+4,5%). Съотношението на Дълг към БВП (в%) се запазва на 31%, благодарение на оживения икономически растеж. Това приблизително съответства на средната стойност от 33% за страните от Източна Европа, членки на ЕС. Нетните финансови активи се увеличават с 4,9%, като на глава от населението са 11 410 евро, което нарежда България е на 36-то място в класацията на най-богатите страни в света (финансовите активи на глава от населението, може да видите в таблицата за топ 20 най-долу).

Allianz

Три региона се откроиха с ръст на активите: Азия, но без Япония (+11,3), Източна Европа (12,2%) и Северна Америка (+12,5%). Както и последните две години, най-богатият регион в света с брутни финансови активи на глава от населението, възлизащи на 294 240 евро спрямо глобална средна стойност от 41 980 евро – при темпове на растеж, подобни на развиващите пазари. От друга страна, Западна Европа (109 340 евро) демонстрира по-скоро зрялост - богат регион с ръст от 6,7%.

Основният двигател на растежа беше бумът на сделки на фондовите борси. Той е допринесъл с около две трети за растежа на богатството през 2021 г. и задвижва активите най-вече от ценни книжа (+15,2%). Свежите спестявания също останаха високи. Въпреки спада с около 19% през 2021 г. с 4,8 трлн. евро, те все още са с 40% над нивото през 2019 г. Видът на спестяванията, макар и незначително, също се промени: делът на банковите депозити намаля, но с 63,2% той остава предпочитаният вид активи за спестителите.

От друга страна, ценните книжа, както и инвестициите в застрахователните и пенсионните фондове, намират все по-голяма популярност, но техният дял в свежите спестявания е далеч по-малък, съответно с 15,5% и 17,4%. Отразявайки тази динамика, банковите депозити в световен мащаб нараснаха със „само“ 8,6% през 2021 г., което все още е второто най-голямо рекордно увеличение (след скока от 12,5% през 2020 г.). Активите на застрахователните и пенсионните фондове отчитат много по-слабо развитие, нараствайки с едва 5,7%.

istock

2022 г. бележи повратна точка. Войната в Украйна затрудни възстановяването след Covid-19 и обърна света с главата надолу: инфлацията е висока, енергията и храната са недостатъчни, а монетарното затягане притиска икономиките и пазарите. Богатството на домакинствата ще се повлияе значително и те ще изпитат затруднение. Очаква се глобалните финансови активи да намалеят с повече от 2% през 2022 г., което ще е първото значително „унищожаване“ на финансовото богатство след Голямата финансова криза (ГФК) през 2008 г. В реално изражение домакинствата ще загубят една десета от богатството си. За разлика от 2008 г., която беше последвана от относително бърз обрат, този път средносрочната перспектива е мрачна: средният номинален растеж на финансовите активи се очаква да бъде 4,6% до 2025 г., в сравнение с 10,4% през предходните три години.

Благосъстоянието на българите забави ръста си

„2021 година слага края на една ера“, каза Лудовик Субран, главен икономист на Allianz.

„Последните три години бяха доста необикновени. Периодът може да се каже е благоденствие за повечето спестители. Не само 2022 г., но и следващите години, ще бъдат различни. Кризата на Разходите за живот поставя социалната ангажираност на изпитание. Политиците са изправени пред огромното предизвикателство да овладеят енергийната криза, да осигурят зелената трансформация и да стимулират растежа, докато монетарната политика спира рязко. Няма време и място за политически грешки. Ключът към успеха са иновативните и целенасочени мерки на национално и на наднационално европейско (на европейската общност) ниво.“

Връщане на дълга

В края на 2021 г. дългът на домакинствата в глобален мащаб възлиза на 52 трилиона евро. Годишното увеличение от +7,6% значително надмина дългосрочната средна стойност от +4,6% и ръста през 2020 г. от +5,5%. Последният път, когато беше регистриран по-висок ръст беше през 2006 г., преди Голямата финансова криза. Въпреки това, поради рязкото увеличение на номиналното производство, съотношението Дълг към БВП в глобален мащаб спадна до 68,9% (70,5% през 2020 г.). Географското разпределение на дълга се промени след последната криза. Докато делът на развитите пазари намалява (делът на САЩ, например, спадна с десет процентни пункта до 31% след ГФК), развиващите се икономики формират все по-голям дял от глобалния дълг. На първо място Азия (без Япония): делът се е увеличил повече от два пъти през последното десетилетие до 27,6%.

istock

„През последното десетилетие дългът на домакинствата в развиващите се пазари е нараснал с двуцифрено число и с повече от пет пъти от скоростта, наблюдавана в развитите икономики. Все пак общите нива на дълга изглеждат управляеми, но предвид силните структурни насрещни ветрове, пред които са изправени тези пазари, съществува реална заплаха от дългова криза“, допълни тя.

За повече финансови новини и други полезни съвети, относно личните ви финанси, може да ни последвате във Facebook, за да не пропуснете нищо интересно от Pariteni.bg